XMで稼いだ利益を減らしたくない!海外FXだから脱税できる?

- XM(海外FX)は脱税できるのか

- 脱税した場合どうなるか

- XMの節税する方法

こんにちはブチにゃんです!

2020年は移動平均線を使ったデイトレードでMAX100万円/月ほどの利益を出し、夢の億り人(猫)に向けて邁進するブチにゃんですが、確定申告の時期にふと頭をよぎった事があるんです。

裁量トレードと自動売買の2つで資金運用しています。気になる方は【FXの自動売買】無料EAはMQL5で探そう!始め方と資産を増やすコツを解説【EAで稼ぐ】の記事を読んでみて下さい!

XMで利益を出している方なら誰しも考えたことがあるのではないでしょうか。

もしかしたら、その中には「XMは海外FX業者だし、日本の税務署にバレずに脱税できるんじゃないか?」とよからぬことを考えた方もいらっしゃるかもしれません。

そんな方たちのためにも、XM(XMTrading)は「脱税できるのか?」を解説していきたいと思います。

XMの口座開設はたったの3分で完了!スタンダード口座・レバレッジ1000倍・MT5でFXを始めよう!

また「ブチにゃんが無料EAで稼いでいる方法を知りたい」というは以下の記事も必見です。無料EAを使って稼ぐために必要なノウハウを全てまとめた完全版の記事となっています。

XMは海外FXだから脱税できる?

結論から言ってしまうと、XMが海外FXだからと言って脱税はできません。高確率で脱税は税務署に発覚します。

海外FXでも脱税が発覚してしまう理由としては、主に「海外の銀行から日本の銀行に100万円を超える着金があった場合」「日本の税務署が海外の徴税機関に情報公開を求めることができる仕組み」の2つが挙げられます。

海外の銀行から日本の銀行に100万円を超える着金があった場合

海外の銀行から日本の銀行に100万円を超える着金があった場合、日本の銀行は「国外送金等調書」を税務署に提出して、誰宛にいくら着金があったかを提出する仕組みになっているため脱税が発覚します。

ここで「出金額を100万円以内に抑えればいいだけじゃない?」と安易に考えてしまいがちですが、出金額を少額に抑えたとしても、定期的に出金していれば税務署から疑われ調査されることになるので、バレないように脱税するというのは不可能です。

「じゃあ、出金しなければバレないのでは?」という考えも出てきますが、たとえ出金しなくてもXMで得た所得への課税時期は、送金時ではなく為替差益などの発生時とされているため、利益が出た時点で課税対象になります。税務署は追跡調査をするので脱税がバレるのも時間の問題です。

そもそも、出金しなければXMで得た利益はXMの中で再投資していくしか使い道がなくなってしまうので、現実的な方法とは言えません。

日本の税務署が海外の徴税機関に情報公開を求めることができる仕組み

税務署の調査システムは厳密で、国外所得があるのではないか疑われた場合は、日本の税務署は海外の徴税機関に情報公開を求めることができるため脱税が発覚します。

XMを含めた海外FX業者は日本の金融庁に登録はしていません。しかし、情報開示の要請があった場合は、積極的に顧客の取引データを提出しています。これは海外FX業者が要請を拒んだ場合、日本での活動が難しくなるためだと考えられるでしょう。

年々、個人投資家の人口も増えるのと比例して申告漏れも急増しており、税務署は国内外を問わず、あらゆる方面で監視体制を強化しています。

ネット上で海外FXの脱税方法を教えているサイトもあるようですが、税務署は海外FX業者であろうとお金の流れはすべて把握できると言っても過言ではないので、脱税をすればいずれはバレると覚えておいてください。

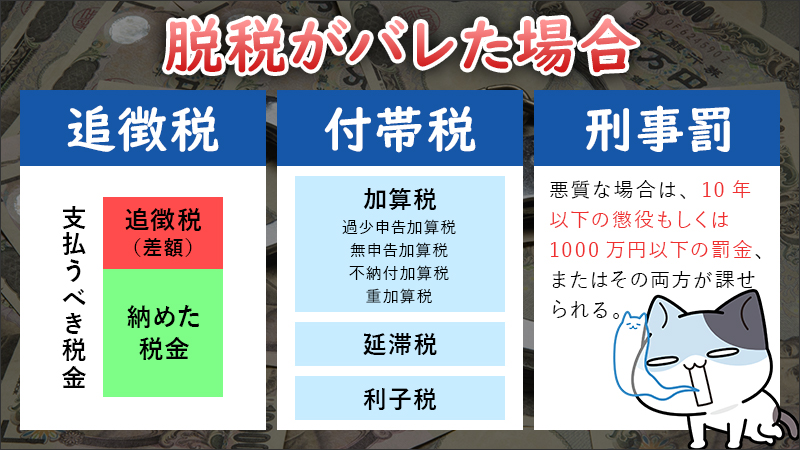

脱税がバレたらどうなる?

脱税が発覚した場合、本来収める分の税金と実際に収めた税金の差額である「追徴税」に加え、脱税のペナルティとして「付帯税」が課せられ、本来収めるべき税金よりも高額な金額を支払うことになってしまいます。

さらに、悪質な脱税行為が発覚した場合は、これらの金額を支払った上に刑事罰の対象となるため「10年以下の懲役もしくは1000万円以下の罰金、またはその両方」が課せられます。

- 追徴税:本来収める分の税金と実際に収めた税金の差額。

- 付帯税:脱税のペナルティとして課せられる罰則金。

追徴税は上記の説明でお分かりいただけると思いますが、脱税のペナルティである「付帯税」とはどういったものなのでしょうか。詳しく解説していきたいと思います。

付帯税とは

付帯税には「加算税」「延滞税」「利子税」の3種類があり、その中の「加算税」には「過少申告加算税」「無申告加算税」「不納付加算税」「重加算税」の4種類があります。

該当するものが追徴税額に加えて徴収されます。

- 過少申告加算税…申告期限内に申告はしていたが、申告額が本来支払うべき税金よりも少なかった場合に課税されます。

- 無申告加算税…申告期限までに申告をしなかった場合に課税されます。

- 不納付加算税…源泉所得税を納付期限までに納めなかった場合に課税されます。

- 重加算税…納付額を意図的に偽装・隠蔽した上に、無申告、過少申告を行った場合に課税されます。悪質な脱税と判断されると課せられるもので、加算税の中でも特に高い税率を課せられることになります。

納付期限までに納付するべき税金を納めなかった場合に課税されます。加算税が課せられている場合、その金額にプラスして支払います。

納付期限に一括で納付できず、残りを「延納」する場合に課税されます。

これらは全て正しく税金を納めて申告していれば支払わずに済むものなので、脱税は利益を減らさないための得策どころか、逆に利益を減らしてしまう行為になってしまいますね。

XMの口座開設はたったの3分で完了!スタンダード口座・レバレッジ1000倍・MT5でFXを始めよう!

節税は認められた税金を減らす対策!

脱税以外で支払う税金を減らす方法としては「節税」があります。XMの節税方法としては、XMで利益を得るために生じた必要経費を計上すること、総合課税の雑所得同士で損益通算すること、の2つです。

- XMで利益を得るために生じた必要経費の計上

- 総合課税の雑所得同士で損益通算する

確定申告の必要があるのは、年収が2000万円以下の給与所得者は所得が20万円以上の場合、専業主婦や学生などの被扶養者は所得が48万円以上の場合、となっています。※被扶養者の所得金額が2019年分までは38万円以上でしたが、2020年1月から10万引き上げられ48万円以上に改正されています。

該当する方は必ず確定申告の際に、これからご紹介する必要経費を忘れずに計上して少しでも節税していただきたいです。それでは詳しく解説していきます。

XMで利益を得るために生じた必要経費の計上

XMで利益を得るために生じた経費は確定申告の際に所得総額から差し引くことができ、支払う税金を減らすことで節税が可能です。

XMにかかったお金も経費として計上できるの?と疑問に思われた方もいらっしゃるかもしれませんが、XMの税制は「総合課税(雑所得)」に分類されるため、その所得を得るために生じた必要経費の計上が認められていますので、計上できるものはどんどん計上していきましょう!

では、どんなものがXMの必要経費として認められるのか、逆にどんなものが認められないのか例を挙げて見ていきましょう。

- 取引に使うPC・タブレット、パソコンのモニターなどの周辺機器の購入費用

- EA(自動売買)、インジケーターなどの購入費用

- FXに関する書籍代・関連雑誌、新聞等の代金

- FXの勉強や分析をするためのノート・文房具などの事務用品(一般的には10万未満の物)

- XMやFXに関するセミナー代金やそれに伴う交通費・宿泊費

- 通信費・光熱費

- 家賃

- 自家用車・ガソリン代(営業車として使用する場合)

以上のように、必要経費として認められているものは結構あります。

ただし、計上できるものでも注意しなければならない点があり、プライベートでも使用するものに関しては「家事按分」が必要になってきます。

「家事按分」とは、自宅で仕事をしている場合、生活費と事業費が混在している状態になるので、全体における経費のうち、事業にかかった経費を合理的な基準によって分けることを言います。

家事按分するためには、割合を出す必要があり、費目によって割合が定められているわけではないので、客観的にみて費用のうち何%売上に貢献したか明確に説明できれば問題ありません。

これを踏まえて上記で挙げた例を見ていくと、PC、通信費・光熱費、家賃、自家用車・ガソリン代が当てはまりますね。

なお、PCに関しては、10万円以上のパソコンを購入した場合は減価償却、もしくは一括償却資産となりますが、10万円未満のパソコンであれば一括で必要経費に計上することは可能です。

続いて、必要経費として認められていないものの例を挙げてみていきましょう。

- 取引に使った投資金

- ファッション雑誌や漫画

- 衣類・装飾品などの私的な購入費用

- 友人との食事代金

まず、投資金についてですが、XMで利益を出すための経費として計上できると勘違いされがちですが、課税対象になるのは利益額から投資額を差し引いた金額になるため、経費として計上できません。

ファッション雑誌や漫画、衣類や装飾品など明らかにXMやFXには関係のないものは、利益に関係のないものなので計上しないようにしてください。

友人との食事代金に関しては、セミナーの懇親会など名目上「投資・取引」に関係しているものであれば必要経費として認められますが、投資友達との食事や打ち合わせの場合は私的な食事と判断され経費としては認められない可能性があります。

例え、XMに詳しい友達との食事で得る情報があったとしても、XMとの関連性を税務署に説明するのは難しいため計上するのはやめておいた方がいいでしょう。

自分では関係あると思っていても税務署に突っ込まれた時に説明するのが難しいようであれば、後々面倒なことにならないためにも計上しない方がスムーズに確定申告は完了します。

なんでもかんでも計上するのではなく、客観的にみて計上できるものなのか、計上できないものなのか判断することが重要です。

必要経費を計上する際には、領収書が必要となってくるため、日頃から領収書を貰うクセをつけてきちんと保管しておいてください。領収書には品物名が記載されてないことが多いので、何のための支出だったのか詳細を書いておくと後で見返しても分かりやすいです。

ちなみに、電車やバスで移動した際の交通費の領収書についてですが、電車やバスは会社によって対応が異なるものの、現金で支払った場合は「領収書下さい」と一言伝えれば貰えるので、領収書を発行して貰えるか確認して積極的に領収書は貰っておきましょう。

また、suicaなどのICカードは、使用状況を履歴印字によって確認することができるので、駅構内の自動販売機・チャージ専用機などから印刷しておくことで対応できます。

FXの税金については、これまで挙げてきた計上できる例でも税務署により対応が異なる場合があるので、事前に管轄する税務署に問い合わせて確認するようにしてください。

総合課税の雑所得同士で損益通算する

XMを始めとする海外FXでは、同じ分類である総合課税の雑所得同士であれば、赤字の所得を他の黒字の所得から差し引くことができます。

例えば、Aでは100万円の利益が出てBでは50万の損失が出た場合、損益通算により合計の所得は50万円になるため、50万円の税金を支払えばいい、というわけです。

Aの利益 100万 – Bの損失 50万 = 50万分の税金を支払う

損益通算しなかった場合は、Aで出た利益100万円分の税金を支払わなければいけないので、同じ税金を支払うにしても支払う金額が全然違ってきますよね。

損益通算することで節税になるということはお分かりいただけたと思うので、次は「総合課税の雑所得」についてお話していきたいと思います。

XMと損益通算できる総合課税の雑所得にはどんなものがあるか例を挙げて見て行きましょう。

- XM以外の海外FXで出た損益

- 仮想通貨取引の損益

- アフェリエイト収入

- ネット転売

- 国民年金・厚生年金・企業年金などの公的年金

XMの所得は、公的年金や副業収入との内部通算が認められているため、例えば年金受給者がXMで損失が出たとしても、雑所得内で内部通算が可能になるので通算をして節税を狙えます。

ここで気を付けていただきたいのが、年度中に海外FXと国内FXをされている方です。同じFXでも海外FXは総合課税、国内FXは申告分離課税と税区分が異なるため、損益通算することができません。なので、例え、海外FXでは利益が出て国内FXでは損失が出たとしても損益通算することができないので、海外FXで出た利益分全額が課税対象となってしまいます。

また、国内FXでは「損失繰越」が可能なので1年間の損益がマイナスだとしても最長3年先まで損失を繰り越すことができますが、海外FXでは損失繰越ができないので1年間の損益がマイナスでも翌年に繰り越すことはできません。

最後にXMの損益通算するポイントについて簡潔にまとめておきます。

- 利益が出た分だけ税金が高くなるので、他の総合課税の雑所得があれば損益通算した方が節税になる。

- 同じFXでも国内FXと海外FXは税区分が異なるため損益通算はできない。

- 国内FXは最長3年先まで損益繰越が可能だが、海外FXは損益繰越はできない。

「損益通算」は複数の所得がある人でなければ節税対策として使えませんが、年々副業の種類も増えて副業を掛け持ちする人も増加傾向にあるので知っておけば今後に活かせられるはずです。

まとめ

XM(XMTrading)は「脱税できるのか?」を解説しました。

今回のポイントについておさらいしておきましょう。

- XMが海外FXだからといって脱税はできない。脱税しても税務署や国税庁にバレる仕組みになっている。

- 脱税がバレた場合、「追徴税」プラス脱税のペナルティとして「付帯税」が課せられ、さらに悪質な脱税と判断されると刑事罰に処される。

- 脱税はできなくても、XMで利益を得るために使用したお金は必要経費として計上したり、XMの他にも副業などで複数収入があり総合課税の雑所得同士であれば「損益通算」することで節税が可能。

脱税したことにより、本来支払うべき納税額よりも多い金額を支払うことになるだけでなく、悪質な場合は刑事罰に処されることもあるので、今まで培った社会的地位や信用を一気に失ってしまうことにも繋がります。

同じ税を減らす行為であれば、断然「節税対策」する方がオススメです!

どうやって脱税をバレないようにするかを考えるより、どうやってXMで稼いで上手く節税するかを考えていきましょう。

課税対象となる場合は、必ず確定申告期間内に確定申告と納税を完了させてください。

XMの確定申告の方法や税金については以下の記事で詳しく解説しています。XMの確定申告をした事がない方にも分かりやすい内容となっているので、ぜひご覧ください。

XMの口座開設はたったの3分で完了!スタンダード口座・レバレッジ1000倍・MT5でFXを始めよう!

この度、「ブチにゃんが無料EAで稼いでいる方法を知りたい」という声に応えて、無料EAのノウハウを全てまとめたコンテンツを作成しました!無料EA(自動売買)について興味がある人は以下の記事も要チェックです!

- 自動売買(EA)の始め方

- 稼ぐためのノウハウ

- 無料EAの探しから

- 具体的にブチにゃんが増やした方法

もし分からないことがあればブチにゃんのTwitterアカウント『@Buchinyan79』にて気軽に質問してください!

ブチにゃんのアカウントはコチラ:@Buchinyan79