- バイナリーオプションの確定申告方法

- 2025年の確定申告期間と対象者

- 確定申告を行う3つの方法

- 確定申告後の税金納付方法7種

こんにちは!パンダ専務です。

バイナリーオプション取引では、1年間の利益額(所得)が一定額以上の場合、期間中に確定申告を行い、所得額に応じて算出される税額を納付する必要があります。

そこで本記事では、バイナリーオプション取引の所得を税務署に確定申告する方法をはじめ、確定申告後の税金納付方法、確定申告が必要となる対象者について詳しく解説!

約1ヶ月間という、限られた確定申告期間中にスムーズに申告手続きを行えるよう、あらかじめ確定申告の方法や納税方法について予習しておくようにしましょう。

また、バイナリーオプションの税金計算方法ついては、以下の記事で詳しく紹介しています。バイナリーオプションの税金の仕組みを始め、国内・海外バイナリーオプションの税制の違い、いくら稼げば課税対象になるかなど、気になる方は併せてご覧下さい。

2025年(令和7年)の確定申告期間・対象者

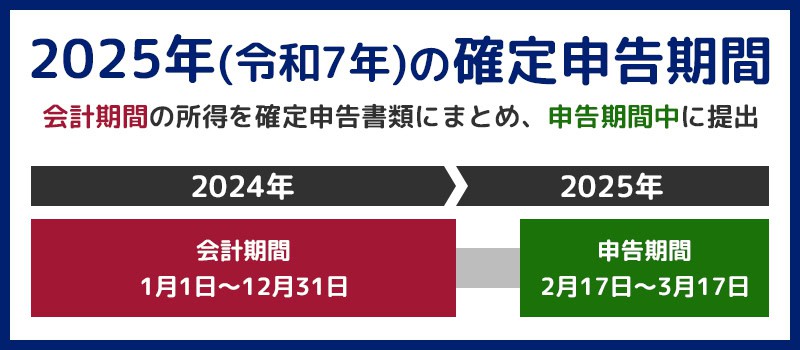

2025年(令和7年)の確定申告期間と、確定申告対象者は以下の通りです。

2024年1月1日 ~ 2024年12月31日までの1年間の所得を対象として、確定申告対象者は申告期間内に税務署やオンラインで確定申告書を作成して申告を行い、税金を収める必要があります。

-

確定申告期間

- 2025年2月17日 ~ 2025年3月17日

-

対象となる所得

- 2024年1月1日 ~ 2024年12月31日までの1年間

-

確定申告対象者

- 会社員:利益額が20万円を超える場合

- 給与所得のある被扶養者:(給与所得-55万円)+利益額の合計額が48万円を超える場合

- 給与所得のない被扶養者:利益額が48万円を超える場合

- 個人事業主・フリーランス:利益額や事業所得の合計額が48万円を超える場合

- 年金所得者:利益額が20万円を超える場合

※対象者の詳細は「バイナリーオプションにかかる税金」をご覧下さい。

確定申告とは、毎年1月1日から12月31日までの1年間に生じた所得金額を集計後、それに対する所得税等の額を計算して税金を納付する手続きです。

所得税法では原則として「1年間で得た所得を翌年の2月16日から3月15日までの期間に申告して納税する」と定められており、この期間中であれば何度でも確定申告を提出することができます。

また、2月16日や3月15日が土日や祝日と重なった場合は、申告開始日・終了日が翌平日にずれ込むことがあるため、その点は留意しておきましょう。

確定申告を忘れた場合は期限後申告が可能

確定申告は、原則2月16日から3月15日の1ヶ月間の間に行う必要がありますが、結論として確定申告期間を過ぎた場合でも「期限後申告」として申告書を提出することが可能です。

ただし、期限後申請は本来の申告期間を過ぎて行う申請なため、期限後申請をしたり、所得金額の決定を受ける事で、納める税金のほかに延滞税や無申告加算税などのペナルティが課せられます。

ちなみに、延滞税は申告書を提出した日が納税の納期限となる一方、無申告加算税は一定の条件を満たす事で免除する事が可能です。

- 法定申告期限から1か月以内に期限後申告を自主的に行う

- 期間内に申告をする意思があったと認められる一定の条件に該当する

なお、ここで言う「一定の条件」とは下記の2点となります。

- 期限後申告書で本来納めるべき税金の全額を、法定期限内(口座振替の場合は申告書提出日)までに納付している場合

- 期限後申告書を提出した日の前日から遡り、5年間で無申告加算税・重加算税を課せられた記録がなく、期限内申告をする意思があったと認められる場合の無申告加算税の不適用を受けていない場合

このように、確定申告を忘れていた場合や、諸事情で期間内に申告が行えなかった場合でも税務署は申告書を受け付けてくれますが、本来なら払う必要のない追徴課税が発生してしまうため、特別な事情がない限りは期間内に確定申告を行い税金を納付するようにして下さい。

サトウ

サトウ税金だけでも高額なのに、それに加えて延滞税や無申告課税なんて絶対払いたくない!

パンダ専務

パンダ専務延滞税や無申告課税は、確定申告期間内にきちんと申告していれば本来払う必要がないものだから、確定申告は忘れずに!

バイナリーオプションの確定申告方法

バイナリーオプションの確定申告を自分で行う場合は、e-Tax・郵送・窓口持参の中から、いずれかの手段で確定申告書を提出する必要があります。

e-Taxを利用したオンライン申請

e-Tax(国税電子申告・納税システム)は、国税庁が提供するインターネットを利用した税務手続きシステムで、パソコンやスマートフォンから簡単に手続きできるのが特徴です。

事前に専用ソフトやアプリを準備すれば、書類を電子データとして提出できるので、郵送や窓口での提出が不要になり、自宅や職場から確定申告や納税を行うことができます。

-

時間と手間の大幅削減

- 窓口での待ち時間がなく、自宅やオフィスで手軽に申告可能。

-

申告内容が即時反映

- オンラインで申告すると、即座に国税庁のシステムに反映される。

-

還付金が早く受け取れる

- 還付金がある場合、通常の紙申告よりも早く受け取ることが可能。

-

計算ミスが減少する

- e-Taxには自動計算機能があり、入力ミスや計算ミスを防ぐことができる。

-

過去データの再利用できる

- 前年の申告データを再利用できるため、同じ情報を何度も入力する必要がない。

-

マイナンバーカードが必要

- e-Taxを利用するには、マイナンバーカードが必要。

-

ICカードリーダーが必要な場合がある

- スマートフォンにマイナンバーカード読み込み機能がない場合、マイナンバーカードを読み込むためのICカードリーダーを別途用意する必要がある。

-

ネット接続が必須

- e-Taxはオンラインシステムのため、インターネットに接続できる環境が必要。

e-Taxによるオンライン申告は、多忙な時期でもインターネット環境があれば自宅やオフィスなど場所を選ばず確定申告が行えます。

また、提出後の状況確認や過去データの照会も簡単に行えるほか、一部の会計ソフトと連携させることで、データを簡単にインポートして取り込むことも可能です。

パンダ専務

パンダ専務確定申告で最も利用されているのがe-Taxです!

e-Taxによる確定申告の事前準備

e-Taxを通して税務手続きを行う場合、マイナンバーカードまたは住民基本台帳カード・ICカードリーダー・利用者識別番号の3点を、事前に準備する必要があります。

また、マイナンバーカードの読み取りに対応したスマートフォンをお持ちの場合は、ICカードリーダーの代用としてスマートフォンを使用することも可能です。

- マイナンバーカードまたは住民基本台帳カード

- ICカードリーダー(読み取りに対応したスマートフォン)

- 利用者識別番号を取得(初回のみ)

利用者識別番号とは、e-Taxを利用するにあたり必要となる半角16桁の識別番号です。

e-Taxを利用する前に、マイナンバーカードを使ってアカウント登録を行い、事前に利用者識別番号を発行しておく必要があります。

※アカウント登録の手順については、下記リンク「e-Tax:ご利用の流れ」をご確認下さい。

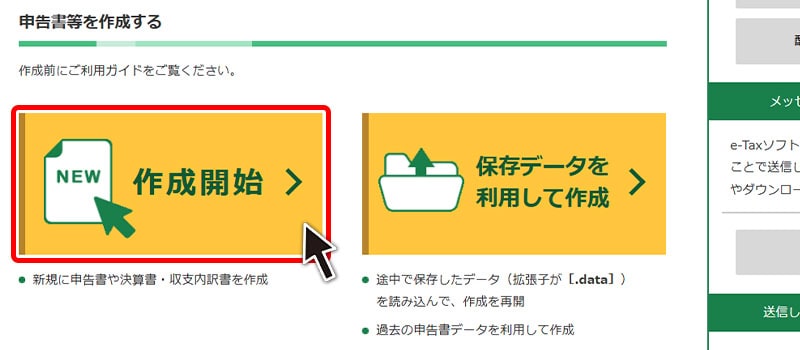

e-Taxによる確定申告手順

e-Taxを利用した確定申告のオンライン申告手順は以下の通り。

-

e-Taxにログイン

- e-Taxの公式サイト(https://www.e-tax.nta.go.jp)にアクセス。

- マイナンバーカードまたは住民基本台帳カードでログイン。

-

手続きの選択

- 「税務手続き」メニューから「確定申告」ボタンを選択。

-

申告書等の作成

- 画面の指示に従って必要な情報を入力。

- 電子申告データを送信する場合は、関連情報も入力。

-

入力内容の確認・送信

- 入力内容・納税額を確認後、電子署名を付けて送信。

-

受付完了

- 送信後、受付番号が表示され、手続きが完了。

- 確定申告書が作成され、PDFファイルでダウンロードできる。

確定申告完了後、税金の納付が必要な場合は、指定の納付方法の中から自身で納付方法を選択し、確定申告期間内に支払いを行わなければなりません。

また、ダイレクト納付やクレジットカード納付の場合は、指定日に引き落としまたは決済され、納付後はe-Tax上で領収証の確認・印刷可能ができるようになります。

確定申告書を郵送で送る

確定申告はe-Taxでの電子申告が主流となっていますが、郵送での提出も可能です。

確定申告書を郵送する場合、消印の日付が提出日として扱われます。必ず、確定申告期限内に郵便局の窓口で発送、もしくはポストに投函するようにして下さい。

-

ネット環境に依存しない

- インターネット環境がなくても確定申告を提出可能。

- 高齢者やIT機器に不慣れな方でも安心して確定申告ができる。

-

税務署に行く手間が省ける

- 自宅やオフィスで書類を作成して郵送するため、税務署へ行く時間を節約できる。

-

書類の保管が簡単

- 郵送で提出した書類の控えを紙で保管ができるため、管理・保管が容易になる。

-

提出後の確認がシンプル

- 郵送で提出した場合、税務署から返信用封筒で受理通知や還付金の案内が届く。

- 電子申告のように、IDやパスワードを管理する必要がない。

-

時間がかかる

- 書類の郵送と処理に時間がかかり、結果が届くまでに数週間かかる場合がある。

-

書類の不備のリスク

- 書類に不備があった場合、税務署から連絡が来るまで気付くことができない。

- 書類に記入漏れや記入ミスなどがある場合、再送が必要になることがある。

-

郵送コストがかかる

- 切手代・封筒代など別途費用が必要となる。

-

書類の受理確認が遅い

- 電子申請と異なり、書類が受理されたかの確認をすぐ行うことが出来ない。

申告書を郵送する際の注意点として、確定申告書は「信書」として扱われるため、ゆうパック・ゆうメール・ゆうパケットなどで送ることができません。したがって、簡易書留や特定記録郵便などの追跡サービスを利用し、配達記録を残すことをおすすめします。

パンダ専務

パンダ専務郵送する場合、確定申告書の控えは同封しないようにしましょう。

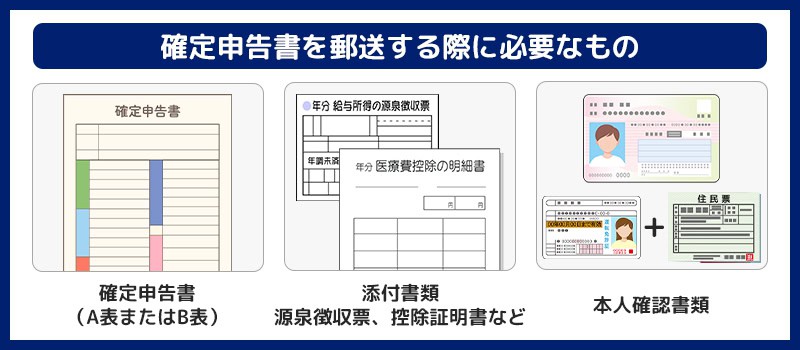

確定申告書を郵送する場合の事前準備

確定申告書を郵送で提出する場合、確定申告書・源泉徴収票や控除証明書などの添付書類・本人確認書類の3点を、事前に準備する必要があります。

- 確定申告書(A表またはB表)

- 添付書類(源泉徴収票、控除証明書、医療費の領収書など)

- 本人確認書類

本人確認書類は基本的にマイナンバーカードの両面をコピーして送付すれば問題ありませんが、マインバーカードを持っていない場合は、マイナンバー(個人番号)が証明できる書類と本人確認書類の2点をコピーをそれぞれ添付しなければなりません。

その他、控除を受けるために必要な書類がある場合や、還付金がある場合は返金先口座情報も同封して送る必要があります。(確定申告書の控え・返信用の封筒の同封が必要なケースあり。)

※詳細は最寄りの税務署や国税庁のウェブサイトでご確認下さい。

確定申告書を郵送する手順

確定申告書の作成は、国税庁のホームページからPDFをダウンロードして作成することもできますが、確定申告書作成コーナーを利用して作成を行うことで税金の計算を自動で行ってくれるため、比較的簡単に確定申告書類を作成することが出来ます。

確定申告書を郵送する手順は以下の通り。

-

確定申告書を作成

- 国税庁のホームページから確定申告書をダウンロードして申告書を作成。

- 確定申告書作成コーナーを利用して、申告書を作成。

-

必要書類を準備

- 確定申告書(手順1で作成した書類)

- 控除に関する書類(源泉徴収票、医療費の領収書など)

- 本人確認書類(マイナンバーカード、運転免許証など)

- その他、必要に応じた書類・返信用封用など

-

送付物を封筒に入れる

- 確定申告書と必要書類を封筒に入れる。

- 封筒の表面に宛先(税務署名、所在地)を記入。

- 封筒の裏面に差出人の住所、氏名を記入。

- 封筒に「確定申告書在中」と朱書きを行う。

-

申告書を郵送する

- 郵便局の窓口から郵送を行う。

- 郵送先は税務署又は業務センター。

※確定申告書を税務署又は業務センターに送付する場合には、郵便物(第一種郵便物)又は信書便物として送付する必要があります。

確定申告書を郵送する場合、郵送前に申告書と添付書類のコピーして、提出内容を保管できるようにしておくと安心です。もし記入ミス・記入漏れを見つけた場合は、正しい内容の申告書を再提出するようにして下さい。

また、確定申告書を郵送する場合でも、税務署から納付書や納税通知書が送られてくることはありません。オンライン申告同様、確定申告後に税金の納付が発生する場合は自身で納付方法を選択し、確定申告期間内に支払いを行うようにしましょう。

確定申告書を税務署・業務センターに持参

確定申告は、e-Taxによるオンライン申請・郵送による提出の他にも、申告書を税務署や確定申告書受付・相談センター(以下、業務センター)に持参して、窓口に直接提出することも可能です。

税務署と業務センターの違い

-

税務署

- 確定申告書の受付・審査、税務相談、税務調査など、税務に関する様々な業務を行う。

- 税務署の窓口で税務相談を受けることができ、確定申告書の書き方や必要な書類について相談可能。

-

業務センター

- 一部の税務署の確定申告書受付業務を専門に行う機関。

- 確定申告書の受付・データ入力・確定申告書の内容に関する照会などが主な業務。

- 税務相談や確定申告書の作成サポート・納税証明書の発行は行っていない。

確定申告書を提出する場所は、原則として住所地を管轄する税務署ですが、一部の税務署では、確定申告書の受付業務を業務センターに委託している場合があります。確定申告書を提出する前に、管轄の税務署のホームページなどで提出先を確認するようにして下さい。

-

確定申告書を確実に提出できる

- 窓口で直接申告書を提出するため、確実に提出することができる。

-

不明点を質問できる

- 確定申告書の記入方法や控除の適用について、その場で質問できる。

-

記入漏れ・計算ミスを防げる

- 税務署員や相談員が記入内容を確認してくれるため、記入漏れや計算ミスを防げる。

-

書類の確認がスムーズ

- 添付書類の不足や不備を指摘してもらえるため、再提出の手間を省くことができる。

-

足を運ぶ必要がある

- 税務署や業務センターまで移動する必要があり、時間を要する。

-

待ち時間が発生する

- 窓口が混雑している場合、待ち時間が発生する場合がある。

-

受付時間がある

- 税務署の開庁時間は、原則として平日午前8時30分から午後5時までとなるため、時間内に受付を行う必要がある。

はじめて確定申告を行う場合や、不明点を確認しながら申告書を記入したいという方は、確定申告書を直接窓口に持参する方法がおすすめです。

自宅で作成した確定申告書を持ち込むことも可能ですが、「確定申告書の書き方がわからない」と言う場合でも、確定申告書の書き方や必要な書類について、税務署員に直接相談しながら申告書を作成することができます。

また、税務署によっては確定申告書作成コーナーが設置されていたり、税理士による無料相談が実施されているケースもあります。確定申告が不安な方は、これらのサービスを利用することで、よりスムーズに確定申告が行えるようになります。

原則として、業務センターでは確定申告作成サポートは行っていません。業務センターへ確定申告を持参する場合は、事前に確定申告書を準備しておく必要があります。※詳細はこちら

パンダ専務

パンダ専務確定申告を確実にやりたい方にオススメです!

確定申告書を税務署・業務センターに持参する際の事前準備

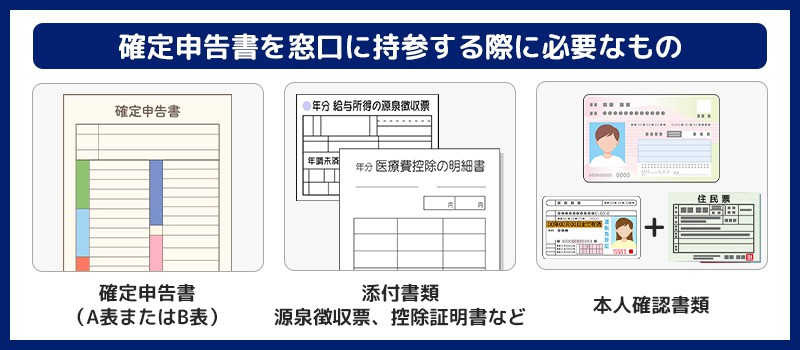

確定申告書を税務署・業務センターに持参する場合、確定申告書・源泉徴収票や控除証明書などの添付書類・本人確認書類の3点を、事前に準備する必要があります。

ただし確定申告の用紙は、国税庁のサイトからダウンロードして用意する以外に、税務署で直接もらうことも出来るため、税務署で確定申告作成サポートを受けながらその場で申告書を作成するという場合は、確定申告書の事前準備は不要です。

- 確定申告書(税務署で申告書を作成する場合は不要)

- 添付書類(源泉徴収票、控除証明書、医療費の領収書など)

- 本人確認書類

本人確認書類は、個人番号と身元確認が行える(マイナンバーカード)があれば問題ありません。

マイナンバーカードを持っていない場合は、住民票の写しなど個人番号が分かるものと併せて、免許書やパスポートなど身元確認が行える書類をそれぞれ準備しておきましょう。

また、還付金などがある場合は還付金を受け取る口座情報(金融機関名、支店名、口座番号、口座名義人)も窓口に伝えなければなりません。必要に応じて準備しておくようにして下さい。

確定申告書を税務署・業務センターに提出する手順

確定申告を税務署・業務センターの窓口に直接持参する場合、事前に確定申告書を準備しておく事で、スムーズな申告が可能となります。

確定申告書を税務署・業務センターに提出する手順は以下の通り。

-

確定申告書を作成

- 国税庁のホームページから確定申告書をダウンロードして申告書を作成。

- 確定申告書作成コーナーを利用して、申告書を作成。

- ※税務署で確定申告書を作成する場合は不要。

-

必要書類を準備

- 確定申告書(手順1で作成した書類)

- 控除に関する書類(源泉徴収票、医療費の領収書など)

- 本人確認書類(マイナンバーカード、運転免許証など)

- その他、必要に応じた書類。

-

税務署へ行く

- 住所地を管轄する税務署を国税庁のホームページなどで確認しておく。

- 受付時間内(平日午前8時30分から午後5時)に受付を完了させる。

-

申告書を提出する

- 受付窓口で、確定申告書と必要書類を提出。

- マイナンバーカードなど、本人確認書類を提出。

確定申告書を事前に作成しておく場合、e-Taxを使って事前に申告書を作成し、2次元バーコードを印刷して持参すると、記入漏れや計算ミスを防げます。また、税務署員がデータを読み取るため、記入時間を短縮する事も可能です。

確定申告後の納税方法は7種類から選択

確定申告が終わると、次に待っているのが税金の納付です。確定申告後に所得税納税義務が発生する場合は、納税者は以下の7つ方法から納税方法を選択して税金の納付を行わなければなりません。

税金の納付方法はいくつかあり、それぞれに特徴や手続きが異なります。

また税金の納付は、納税者自身が納付方法を選択して期限までに納付する必要があるため、原則として、一部例外を除いて確定申告後に税務署から納付書が送られてくることはありません。

税務署から納付書が送付されるケース

-

納付書が必要と判断される場合

- e-Taxを利用しておらず、税務署から送付された納付書で納付されている方など、納付書を必要とされる方に対しては納付書が送付されます。

-

期限後申告の場合

- 確定申告期間を過ぎて行う申告(期限後申告)をした場合、税務署から納付書が送られてくることがあります。

-

申告内容に誤りがあった場合

- 申告内容に誤りがあり、税額が変更された場合、税額変更後の納付書が送られてくることがあります。

振替納税

振替納税とは、納税者が指定した預貯金口座から、自動的に税金を引き落としする制度です。

国税庁が定める納付期限日になると、事前に登録した金融機関の預貯金口座から納付額が自動的に引き落とされるため、納付忘れの心配がなく、金融機関に行く手間も省くことができます。

- 手数料が無料

- 引き落とし日が納期限と一致するため、延滞リスクが減る

- 一度手続きを行えば、翌年以降は手続きが不要となる

- e-Taxで確定申告を行う場合、振替納税の手続きも同時に行える

- 事前手続き(預貯金口座振替依頼書の提出)が必要

- 領収証の発行が行われない

- 振替納税の変更・取りやめ手続きが必要

- 残高不足で引き落としができないと延滞税がかかる

振替納税を利用するには、事前に税務署または金融機関に「預貯金口座振替依頼書」をオンライン(e-Tax)、もしくは書面にて提出しておく必要があります。

また、一度振替納税の手続きを行えば、翌年以降は手続き不要で税金の納付が行える反面、転居等で所轄税務署が変更となる場合は、改めて預貯金口座振替依頼書を変更後の税務署に提出する必要があるため、その点は留意しておきましょう。

振替納税を行う方法

振替納税を行う方法は以下の通り。

-

事前手続きを済ませる

- 税務署または金融機関に「預貯金口座振替依頼書」を提出。

- 振替依頼書はオンライン(e-Tax)もしくは書面にて提出が可能。

-

確定申告書への記入

- 振替納税を行う場合、確定申告書を作成する際に振替納税に関する事項の記入を行う。

-

振替が行われる

- 金融機関から確認書が送られ、指定口座からの引き落としが開始される。

- 所得税の振替日は通常4月中旬~下旬にかけて行われる。

振替納税は、確定申告の時に振替納税を行う旨を一緒に申告する必要があります。

つまり、振替納税を納税手段として利用する場合は、確定申告の期限より前に振替納税の手続きを完了させておかなければなりません。

注意点としては、残高不足で税金の引き落としができなかった場合は延滞税が発生する点です。そのため振替日には、必ず口座に納税額以上の残高があるようにして下さい。

ダイレクト納付(e-Taxによる口座振替)

ダイレクト納付(e-Taxによる口座振替)とは、e-Taxで確定申告を提出した後、納税者の預貯金口座から即時または期日指定で口座引落しを行う納税方法です。

e-Taxで確定申告を行うと同時に税金を納付する納税方法であるため、インターネット環境さえあれば場所を選ばず税務処理を行う事ができ、納税のための手数料も必要ありません。

- 手数料が無料

- 自宅やオフィスなどで納付手続きが可能

- 即時納付・期日指定納付の2種類から納付方法を選べる

- e-Taxと連携させるため納付手続きが簡単

- e-Taxの利用登録が必要

- 事前手続き(ダイレクト納付利用届出書の提出)が必要

- 領収証の発行が行われない

- 利用できる金融機関が限られる

ダイレクト納付は、e-Taxと連携して行う手続きです。

そのためe-Taxの利用登録が必須なことに加え、ダイレクト納付を利用するための届出書(ダイレクト納付利用届出書)を、書面もしくはオンラインにて税務署に提出する必要があります。

※ダイレクト納付は利用できる金融機関が限られています。ダイレクト納付を利用する場合は、事前に利用可能な金融機関を確認するようにして下さい。

ダイレクト納付を行う方法

ダイレクト納付(e-Taxによる口座振替)を行う方法は以下の通り。

-

事前手続きを済ませる

- e-Taxのアカウントをお持ちでない場合は、e-Taxの利用登録を行う。

- 税務署にオンラインまたは書面にて「ダイレクト納付利用届出書」を提出。

-

確定申告書の提出

- e-Taxで確定申告書を作成・提出。

- 確定申告書の提出と同時に、e-Tax上でダイレクト納付の手続きを行う。

-

指定した期日に口座引落し

- ダイレクト納付の手続きで指定した期日に口座引き落としが行われる。

- 期日指定は即時納付・期日指定納付の2種類から選択可能。

ダイレクト納付では領収書の発行が行われません。そのため納税の記録を確認する場合は、通帳やインターネットバンキングの取引明細で確認を行う必要があります。

また納付日前には口座残高を確認するようにして下さい。口座引き落としを指定した期日に口座残高が不足している場合、引き落としが行われず延滞税がかかることがあります。

インターネットバンキング・ATMで納付

インターネットバンキング・ATM等の納付手続きとは、ペイジー(Pay-easy)による電子納税が利用可能な金融機関のインターネットバンキング・ATM等で税金の納付を行う方法です。

インターネットバンキングの口座を開設している方であれば誰でも利用できる納税方法すが、「ペイジー(Pay-easy):税金・各種料金払込みサービス」の対応状況は金融機関毎に異なります。

お手元にあるインターネットバンキング口座が、ペイジー(Pay-easy)による電子納税が対応しているかを、事前に「Pay-easy:利用出来る金融機関」で確認しておくようにして下さい。

- 納税における手数料は無料

- 自宅やオフィスなどで納付手続きが可能

- 多くの金融機関で利用できる

- ATMを利用すると明細を発行できる

- インターネットバンキング・AMT等の利用手数料が発生する場合がる

- 電子納税が利用できるインターネットバンキング口座が必要

- e-Taxを利用する場合は、事前にe-Taxの利用開始手続きが必要

- インターネットバンキングの場合、領収証の発行が行われない

インターネットバンキング・ATM等の納付手続きには、登録方式と入力方式の2種類あります。これは、e-Taxを利用後に納付するか、利用せずに納付するかの違いです。

登録方式はe-Taxに納付情報データを事前に登録する必要があり、入力方式は事前登録せずに納付を行う事ができますが、いずれの方式でも取得したコードを利用して納付を行います。

登録方式と入力方式の違い

-

登録方式

- e-Taxに納付情報データを事前登録を行う。

- 納付情報データ登録後に発行される納付区分番号を用いて税金の納付を行う。

- 全ての税目・附帯税(加算税、延滞税等)で納付可能。

-

入力方式

- e-Taxに納付情報データを事前登録を行わないため、e-Taxは不要。

- 自分で納付目的コードを作成して税金の納付を行う。

- 申告所得税、法人税、地方法人税、消費税及地方消費税、申告所得税及復興特別所得税、復興特別法人税の6税目に限られる。

インターネットバンキング・ATMで納付する方法

インターネットバンキング・ATMを利用した納付方法は以下の通り。なお、納付手続きに登録方式・入力方式の2種類が存在するめ、それぞれのケースを紹介します。

-

事前手続きを済ませる

- e-Taxのアカウントをお持ちでない場合は、e-Taxの利用登録を行う。

- 利用する金融機関のインターネットバンキング口座を開設しておく。

-

納付情報データの登録

- e-Taxで確定申告書を作成・提出。

- 確定申告書提出後、納付情報登録画面に進み「納付区分番号」を取得する。

-

インターネットバンキング・ATMで納付

- 税金・各種料金払込みのメニューを選び、国税庁を表す収納機関番号(00200)を入力。

- 利用者識別番号・納税用確認番号・納付区分番号を入力後、納付手続きを行う。

-

事前手続きを済ませる

- 納付目的コード(納付区分番号に相当する番号)を作成。

- 利用する金融機関のインターネットバンキング口座を開設しておく。

- 事前に確定申告を済ませておく。

-

納付に必要な情報を整理

- 【収納機関番号】国税庁を表す収納機関番号(00200)

- 【納付番号】利用者識別番号(16桁の付与された数字)

- 【確認番号】納税用確認番号(自分で設定した数字)

- 【納付区分】納付目的コード(自分で作成した納付区分番号に相当する番号)

- 【金額】納付額(確定申告書Bだと47番、確定申告書Aだと39番の納める税金の金額)

-

インターネットバンキング・ATM等で納付

- 税金・各種料金払込みのメニューを選び、納付手続きを行う。

e-Taxの利用を前提とする登録方式では、確定申告時に納付情報を登録することで、e-Taxのメッセージボックスに格納される受信通知から納付区分番号を確認することが出来ます。

入力方式で納税を行う際に必要となる納付目的コードは、納税者自身で「税目番号、申告区分コード、元号コード、課税期間」を組み合わせることにより作成が可能です。

また納付目的コードの作成手順は、国税庁のホームページで詳しく解説されているため、入力方式による納税手続を事前に確認するようにして下さい。

クレジットカード納付

クレジットカード納付とは、インターネット上でのクレジットカード支払の機能を利用して「国税 クレジットカードお支払サイト」から納税を行う方法です。

支払い方法は、一括払い・分割払い・リボ払いから選択できますが、1度の手続きで納付出来るのは、1,000万円未満、かつ、利用するクレジットカードの決済可能金額以下の金額までとなります。

注意点としては、令和7年1月4日より、納付受託者(決済代行事業者)がトヨタファイナンス株式会社から株式会社エフレジに代わり、国税クレジットカードお支払いサイトが変更された点です。

-

【旧】国税クレジットカードお支払いサイト

- 運営会社:トヨタファイナンス株式会社

- ホームページURL:https://kokuzei.noufu.jp/

- 利用期間:令和7年1月3日まで

-

【新】国税クレジットカードお支払いサイト

- 運営会社:株式会社エフレジ

- ホームページURL:https://www.f-regi.com/koukin/

- 利用期間:令和7年1月4日以降

「国税クレジットカードお支払いサイトにつながらない」「国税クレジットカードお支払いサイトにアクセスできない」という方は、変更前のURLにアクセスしている可能性が高いので、変更後の株式会社エフレジが運営するお支払いサイトにアクセスするようにして下さい。

- 自宅やオフィスなどで納付手続きが可能

- 支払い方法を一括払い・分割払い・リボ払いから選択できる

- 届出などの事前手続きが不要

- クレジット会社によってはポイントが付与される

- 納税額に応じた手数料が必要

- 領収証の発行が行われない

- 納付額が利用限度額を超える場合は利用できない

税務署に届出などを提出せずに決済が行えるという点と、税金の納付を一括で行いたくない場合に、分割払い・リボ払いが選択出来るのがクレジットカード納付の大きなメリットです。

ただし、国税クレジットカードお支払いサイトの変更に伴い、利用出来るクレジットカードが一部変更されました。以前使用できたTS CUBIC CARDは、現在利用できませんのでご注意下さい。

納付に利用できるクレジットカード

令和7年1月4日以降、納付に利用出来るクレジットカードは以下の通り。

- VISA

- MasterCard

- JCB

- American Express

- Diners Club

クレジットカード納付を行う方法

クレジットカード納付を行う方法は以下の通り。

-

確定申告を行う

- 書面・e-Taxなどで確定申告書を提出する。

-

国税クレジットカードお支払サイトにアクセス

- 納付を行うためのサイト「国税クレジットカードお支払いサイト」にアクセスする。

-

必要情報入力後に納付

- 納付情報・納付内容・利用者情報(クレジット情報)を入力後、納付手続きを完了させる。

手続き自体は非常にシンプルですが、クレジットカード納付を行う場合は領収証が発行されません。領収証書が必要な場合は、金融機関または税務署で納付手続きを行うようにして下さい。

また、クレジットカード納付では納税額に応じた手数料が必要となります。

| 納税額 | 決済手数料(税込) |

|---|---|

| 1円~10,000円 | 99円 |

| 10,001円~20,000円 | 198円 |

| 20,001円~30,000円 | 297円 |

| 30,001円~40,000円 | 396円 |

| 40,001円~50,000円 | 495円 |

| 以降、納付税額10,000円ごとに99円(税込)の手数料が加算されます。 | |

クレジットカード納付の際に発生する手数料は、納付受託者が徴収する手数料です。決済代行税額が増えると、それに比例して決済手数料も増えてしまうため、多額の納税を行う場合は、クレジットカード納付以外の手段で納付手続きを行うことをオススメします。

スマホアプリ納付

スマホアプリ納付とは、e-Taxで確定申告を行った後、納付受託者(GMOペイメントゲートウェイ株式会社)が運営する、国税スマートフォン決済専用サイトから税金の納付を行う方法です。

これまで決済専用サイトへのアクセス方法は複数ありましたが、令和7年2月1日にアクセス方法の集約化が行われ、現在ではe-Taxで確定申告を行った方のみ利用出来る納付方法となっています。

なおスマホアプリ納付は、PayPay・d払い・au PAY・LINE Pay・メルペイ・Amazon Pay・楽天 Payの7種に対応しており、いずれかのPay払いで納付が可能です。

- 手数料が無料

- 自宅やオフィスなどで納付手続きが可能

- 届出などの事前手続きが不要

- 決済サービスによってポイントが貯まる

- e-Taxの利用登録が必要

- 納付できる金額が30万円以下と限定される

- Pay払いのアカウントを持っていない場合、新規開設が必要

- 事前にPay払いの残高のチャージが必要

- 領収証の発行が行われない

スマホアプリ納付で納付出来る金額は、30万円までと上限額が設けられています。

原則として、複数回に分けて納税を行うことはできませんので、納付額が30万円を超える場合は他の納付手段を利用して税金の納付を行わなけれなりません。

スマホアプリ納付を行う方法

スマホアプリ納付を行う方法は以下の通り。

-

事前手続きを済ませる

- e-Taxのアカウントをお持ちでない場合は、e-Taxの利用登録を行う。

- 利用可能なPay払いをスマートフォンにインストールする。

-

確定申告書の提出

- e-Taxで確定申告書を作成・提出。

-

納付手続きを行う

- 申告書提出後、メッセージボックスに格納される受信通知(納付区分番号通知)を確認。

- 納付区分番号通知から「スマホアプリ納付」を選択してPay払いを行う。

これまで確定申告書作成コーナーで申告書を書面で作成すると、スマホアプリ納付を行うためのQRコードが出力されていましたが、令和7年1月6日以降は出力されず利用することが出来ません。

そのため、スマホアプリ納付にて税金を納付手続きを行う場合は、必ずe-Taxを経由して確定申告書の作成・提出を行うようにして下さい。

コンビニ納付(QRコード)

コンビニ納付とは、確定申告書作成コーナー・コンビニ納付用QRコード作成専用画面・e-Taxのいずれかで作成したQRコードを利用して、コンビニで税金の納付する方法です。

-

確定申告書作成コーナー

- 確定申告書とQRコードを一緒に作成する場合。

-

コンビニ納付用QRコード作成専用画面

- 確定申告書は行わず、QRコードのみ作成する場合。

-

e-Tax

- 送信した申告書データの納税額が30万円以下の場合のみ利用可能。

- 納付額が30万円以下の場合、納付区分番号通知からQRコードを印字した書面を出力可能。

自宅やオフィスで作成・抽出したQRコードをコンビニのキオスク端末に読み込ませることで、バーコード付納付書が発行できるため、レジで税金の納付が行えるようになります。

- 手数料が無料

- 買い物ついでに税金の納付ができる

- 届出などの事前手続きが不要

- コンビニ納付に対応しているコンビニが限られる

- 納付できる金額が30万円以下と限定される

- 支払い方法が現金のみ

- QRコード作成には対応ブラウザ・対応OSの端末が必要

- 領収証の発行が行われない

コンビニ納付は、ローソン・ナチュラルローソン・ミニストップ(Loppi設置店舗)、ファミリーマート(マルチコピー機設置店舗)でのみ利用可能で、納付額は30万円以下と定められています。

セブンイレブンやミニストップのような他の店舗では利用できないため、近くに対応店舗がある場合のみコンビニ納付による納税手続きを行うことが可能です。

コンビニ納付を行う方法

コンビニ納付(QRコード)を行う方法は以下の通り。

-

QRコードの作成

- 確定申告書とQRコードを一緒に作成する場合は確定申告書作成コーナー・e-Taxを利用。

- QRコードのみを作成する場合はコンビニ納付用QRコード作成専用画面を利用。

-

バーコード付納付書の抽出

- コンビニ納付対応店舗のキオスク機でQRコードを読み取り、バーコード付納付書を抽出する。

-

窓口(レジ)で納付

- バーコード付納付書を使いレジで税金の納付手続きを行う。

- 支払いは現金のみ対応(クレジットカード・電子マネー等不可)

コンビニ納付は現金でのみ納付手続きが可能です。クレジットカード・電子マネー等を含む、その他の支払い方法では納付できないため、納付額に応じた現金を事前に準備しておきましょう。

金融機関・税務署の窓口で現金納付

金融機関・税務署の窓口で行う現金納付とは、金融機関または所轄税務署の窓口などに用意されている納付書を使用して、現金で税金の納付を行う方法です。

金融機関の営業時間内、税務署の開庁時間でないと利用できない納付方法ですが、納付可能額に上限はなく、届出などの事前手続きも必要ありません。

ちなみに窓口では、金融機関・税務署に用意された納付書に現金を添えて納付手続きを行いますが、コンビニ納付に使用するバーコード付納付書も利用することも可能です。

- 手数料が無料

- 領収書が発行される

- 届出などの事前手続きが不要

- 利用可能額に上限がない

- 金融機関・税務署の窓口が開いている時間しか利用できない

- 金融機関・税務署に出向く必要がある

- 支払い方法が現金のみ

- 納付額が増えると、多くの現金を持ち歩く必要がある

金融機関・税務署の窓口で現金納付を行う場合、他の納税方法とは異なり、領収書をその場で発行してもらえる点がメリットです。

過去の納税記録を領収証として保存しておきたい場合や、納税証明書とは別に領収証が必要な場合は、金融機関や税務署の窓口で現金納付を行うといいでしょう。

金融機関・税務署の窓口で現金納付を行う方法

金融機関・税務署の窓口で現金納付を行う方法は以下の通り。

-

事前手続きを済ませる

- 正確な納税額を算出する必要があるため確定申告を行う。

-

納付書の入手

- 金融機関の窓口、もしくは所轄税務署で納付書を入手する。

- 納付額30万円以下で、コンビニ納付のバーコード付納付書を代用する場合は事前に準備。

-

金融機関・税務署の窓口で納付

- 納付書を記入後、現金に納付書を添えて窓口で納付手続きを行う。

窓口現金納付で利用可能な金融機関・税務署は、所轄税務署または日本銀行歳入代理店の金融機関となります。金融機関であれば殆ど対応していますが、念の為に事前確認をしておくと安心です。

また、金融機関・税務署の窓口では現金以外での納付が行えません。クレジットカードでの納付を希望される場合や、多額の現金を持ち歩きたくないという場合は、現金納付以外の納付手段で手続きを行うようにして下さい。

バイナリーオプションの確定申告に関するよくある質問

最後にバイナリーオプションの確定申告に関する、よくある質問をまとめているので、気になる項目があれば確認しておきましょう。

バイナリーオプションの確定申告について分からないことがあれば参考にしてください。

2025年の確定申告期間・対象所得は?

2025年の確定申告期間は、2025年2月17日(月) から 2025年3月17日(月) まで。2024年の1月1日 ~ 12月31日までの所得を対象に、所得額が一定額を超える場合は、期間中に税務署に確定申告書を提出する必要があります。

確定申告後に税金を納付する方法は?

税金の納付方法は、振替納付・ダイレクト納付・インターネットバンキング(ATM)納付・クレジットカード納付・スマホアプリ納付・コンビニ納付・窓口での現金持参の7種類から、自身に合う納税方法を選択して納付することが可能です。

バイナリーオプションで確定申告が必要な人は?

1年間の利益額が一定額以上(会社員は20万円以上、被扶養者は48万円以上など)の場合、取引口座からの出金の有無に関わらず、確定申告を行う必要があります。

また、確定申告が必要となる利益額は、就業状況・収入の有無・年金所得の有無などにより、一人ひとり申告条件が異なます。

バイナリーオプションの確定申告を行う方法・やり方は?

バイナリーオプションの確定申告を自分で行う場合は、e-Tax・郵送・窓口持参の3種類の中から確定申告方法を選び、確定申告書を提出する必要があります。

バイナリーオプションの利益は税務署にバレますか?

近年は金融商品の利益額に対して税務調査を行うケースが増えている事に加え、バイナリーオプション業者も取引データや支払調書を税務署に報告する義務があるため、税務署は利益を得ているにも関わらず確定申告をしていないという事実を簡単に把握できます。

また、確定申告を怠り納税しなければ、本来納めるべき税金のほかに、延滞加算税や無申告加算税などのペナルティーが課税されます。

バイナリーオプションの確定申告まとめ

バイナリーオプション取引で得た利益額は税金の課税対象です。1年間を通して一定額以上の利益がある場合、確定申告期間中に申告書を税務署に提出しなければなりません。

一定額以上の利益額があるにも関わらず確定申告を行わなかったり、確定申告期間中に申告書を提出できなかった場合、延滞税や無申告加算税などの追徴課税を課せられますので、必ず確定申告対象者は期間中に税務処理を行うようにしましょう。

- バイナリーオプション取引で得た1年間の利益額が一定額以上の場合、確定申告期間中に申告書を税務署に提出して、税金の納付を行う必要がある。

- 税務署に確定申告書を提出する方法は、e-Tax・郵送・窓口持参の3種類から選択可能。

- 税金の納付は、振替納付・ダイレクト納付・インターネットバンキング(ATM)納付・クレジットカード納付・スマホアプリ納付・コンビニ納付・窓口での現金持参の7種類から選択。

また課税対象となる所得額は、就業状況・収入の有無などにより個人差が生じるため、「いくら稼いだ時に税金を納めなければならないのか」という点は事前に把握しておくと安心です。

バイナリーオプションの税金の仕組みや税金計算方法については、以下の記事で詳しく解説しているため、本記事と併せてご覧になられることオススメします!